硅料企业通威股份从29.1的低点,涨至50一线,距离前高只有一步之遥;TCL参与重整的中环股份,股价在两个月内从27元冲破50元,涨幅高达85%。

这种让投资者收益丰富的上涨,固然源于资金热捧,但在背后,却是一个产业“随风口起舞在先,促技术进步在中,兑产业地位在后”的完整逻辑循环。

过去二十年里,中国光伏产业从无到有的同时,也铸就了一张中国新制造名片。

在中国光伏军团的序列里,上游有主打硅料的通威与协鑫,中游有硅片双雄中环、隆基,光伏玻璃有福莱特,胶膜领域有福斯特,逆变器领域有华为,以及天合、晶澳、晶科、美畅、岱勒新材等一众处在“当打之年”的角色球员。

这个局面,是中国光伏行业用十几年残酷内卷换来的。九成以上的选手被淘汰,换来了站在全球产业高地的中国光伏。

不过,这依然不是这个行业的终场。2021年,光伏产业会全面进入平价时代已成为行业内外的共识。

所谓的平价,意味着发电侧与火电上网电价平价竞争,用户侧与电网适用电价同价竞争。光伏产业在经历多年的积累后,终于能与火电等其他能源在同一赛场一较高下了。

平价时代,看起来或许像2018年的531新政一样,意味着光伏产业链上的各家企业将面临日益缩减的利润,看似利空。

但在另一个角度上,平价时代不可避免地会迫使产业链上落后产能地退出,市场份额将再次向各个领域的龙头集中。供给端可以倒逼产业链合作,改良工艺,降低成本,长期来看反而可以提升板块的整体估值。

因此,平价时代,更像是一个产业变革的风口,给了链上企业又一个“随风口起舞”的机会。

那么,在硅片大尺寸化、HJT电池这些产业方向之外,是否还有像样的产业投资机会?是什么?

这两个问题,第一个的答案是有。第二个答案,可能是低温银浆。

一、银浆的学问

银浆,是光伏电池片生产制造必备的重要耗材。

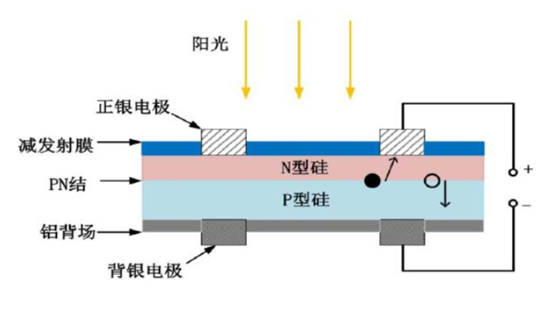

它由银粉、玻璃粉、有机物及添加剂组成,经过一系列的质量检验,运输到电池片厂家,通过丝网印刷技术,在电池片薄面形成银电极栅线结构,用于收集和传导电池片表面的电流。其性能关系到光伏电池的光电性能。

光伏电池结构示意图

因此,它是光伏电池片生产环节中的核心材料。它的成本很高,单瓦成本0.07元,占电池片非硅成本33%的比例。在电池片整体成本中占比8%-10%。

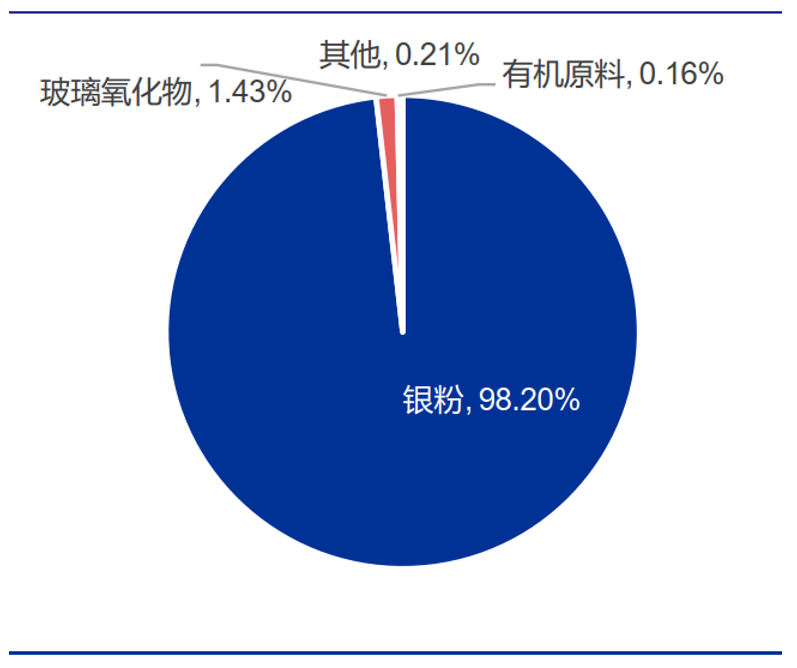

看了这个比例,商业嗅觉良好的投资者就会敏感地想到,这是个不低的成本占比,因此有相当程度的商业机会。而在光伏银浆的原材料中,身为贵金属的银粉,起到决定性因素,占光伏银浆原材料成本结构98%。

按技术路线及工艺流程分类,光伏银浆可以分成高温银浆及低温银浆。

两者的区别,在于工艺中温度控制。其中,前者是在 500℃的环境下,通过烧结工艺将银粉、玻璃氧化物、其他溶剂混合而成,而低温银浆则在200-250℃的相对低温环境下,将银粉、树脂、其他溶剂等原材料混合而成。

那么,这两种一高一低的银浆,分别会怎样应用呢?这关系到目前两个关键的产业方向:TOPCon和HJT电池。

TOPCon和HJT 电池技术具有更高的光电转换效率和效率提升空间。根据光伏行业协会的预测,到 2021 年PERC量产电池光电转换效率将达到 23%,而TOPCon和HJT量产的光电转换效率将达到23.5%和24%。

最新的世界纪录显示,TOPCon的最高光电转换效率达到 25.21%,HJT的最高光电转换效率达到 25.26%。

虽然两种电池池技术市场潜力巨大,占比却不高,2020 年,它们的市场占比约为 3.5%,其中,全球HJT 电池规划产能已突破4.1GW,国内HJT电池规划产能已突破1.2GW。

TOPCon和 HJT电池技术光电效率,比现在主流的PERC技术更高,但其银浆用量相比PERC 电池技术,也有大幅度的增长。

2020年,N型 TOPCon电池正面使用的银铝浆(95%银)消耗量约为 87.1mg/片,背银消耗量约为 77mg/片;N 型HJT电池双面低温银浆消耗量约为 223.3mg/片。

其中,TOPCon技术将增加20%的银浆用量,HJT电池技术更是将增加50%+的银浆用量。而TOPCon电池,主要应用高温银浆。由于HJT电池非晶硅薄膜含氢量较高等特有属性,要求生产环节温度不得超过 250℃。

因此,HJT电池公认的这个明星方向,是低温银浆技术研发及产业化的最好推动力。根据预测,到2025年,低温银浆市场将达到99.6亿的市场空间,较2019年增长15倍,有望成为未来5年行业的新焦点。

HJT虽好,低温银浆又是刚性工艺,不能缺少。但现实却令人非常尴尬。在现阶段的市场中,主流仍然是高温银浆,渗透率超过98%。

这其中的原因,在于低温银浆的技术路线上,存在着一系列待突破的难点。

第一,传统烧结工艺在低温银浆中不再适用,需通过重新配比等手段开发专用银粉;第二,低温银浆对温度、湿度、杂质水平等更为敏感,需优化生产工艺的剪切速度及控制精度等;第三,低温银浆导电性及印刷性能较差,使得单瓦用量提升,成本端压力加重。

因此,受制于技术瓶颈及成本压力,使得低温银浆一面“看上去很美”,另一面却是个“尴尬的存在”。

不过,现在让人看不起的东西,用动态的眼光观察,可能会得到不一样的结论。这种“莫欺少年穷,未来追不上”的现象,在中国制造业的历史上,也并不少见。

二、龙头能否成为希望?

工业领域有条规律:落后的领域,常是创新的来源;困难的地方,常是利润的富矿。

低温银浆“美而尴尬”的现实,又引发出来两个问题,第一个问题,这条技术路线上,有没有投资标的?第二个问题,如果有,有没有能打的?

在国际上,贺利氏、杜邦、三星SDI、硕禾电子是传统的四大银浆巨头。不过,和许多制造行业一样,由于成本和技术升级问题,它们已经逐渐被中国本土龙头所替代。

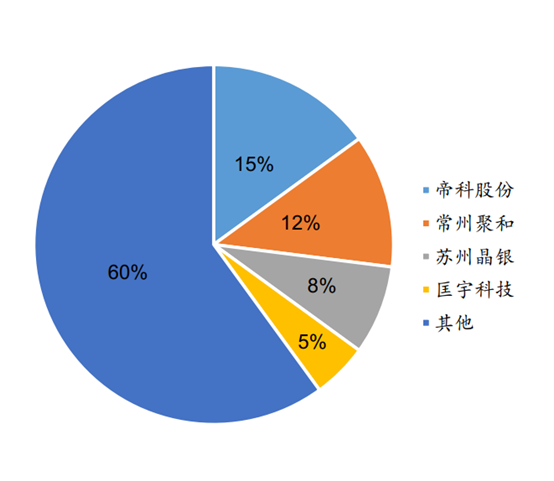

中国国产浆料起步较晚,但追赶起来却步步紧逼。在国内光伏产能的崛起,以及市场需求快速增加下,银浆踏上了国产化征程。国产银浆从 2017 年开始市场份额加速提升,从2017年的20%,提升至 2018 年的35%-40%,到 2020 年的50%左右,而到2021年底,这个数字可能会达到60%。

目前,基本形成了以帝科股份、晶银新材、匡宇科技、聚和股份等为代表的四大本土浆料龙头企业,并逐步打破了由杜邦、贺利氏、三星SDI、硕禾等海外浆料企业的垄断。把“巨头的故事”,彻底变成了“光阴的故事”。

2017-2022年国产银浆占比情况统计及预测

如我们前面所说,低温银浆有点类似秋天的大闸蟹——有肉、但是难啃,需要先撬开技术的蟹壳。

在这个方向上,国内目前低温银浆进展较快的是苏州固锝(002079.SZ),在2020年上半年,公司已实现686kg的低温浆料出货。

2021年7月26日,苏州固锝官方微信公众号消息称,7月份,由福建钜能电力有限公司与低温银浆制造商苏州晶银新材料科技有限公司(苏州固锝子公司)合作开发的国产低温银浆成功导入HJT异质结太阳电池规模化量产。

不过,作为一个确定性的消息,这个利好已经在苏州固锝的涨幅上,得到了一定程度的兑现,那么除此之外,是否还有新的标的,可以纳入我们的观察?

在本土银浆四强里,帝科股份(300842.SZ)是个特别的存在。这家2010年成立的公司,现在依靠不到20%的市场占有率,暂时占有银浆龙头的位置。

在A股市场,帝科股份是个新兵,公司2020年才在创业板上市。在技术图形上,受益于今年的光伏行情,公司收复了前面的跌幅,只差0.14元就可以达到新高。

但对于真正的投资者而言,技术和热度的层面,只是考量因素之一。投资更重要的逻辑,埋藏在这家公司的基本面里。

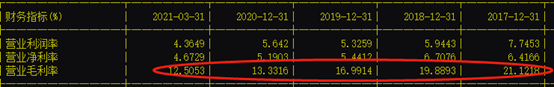

帝科的客户,涵盖了通威股份、晶科能源、天合光能、晶澳太阳能等头部电池片厂家。从2018-2020年,公司营业收入分别为8.32 亿元、12.99亿元和15.82亿元,净利润分别为0.56亿元、0.71亿元和0.82亿元。

2021年Q1,公司实现营业收入6.58 亿元,同比增长198.69%,归母净利润0.31亿元,同比下降 12.71%,净利润下降是公司加快市场推广,三项费用快速上升,以及受汇率和银价波动产生投资损失所致。

按照我们的“蟹壳”理论,要吃到蟹肉,把技术的壳撬开,是必须的。因此,公司在2020年上市后,募集的5.12亿元资金,大钱都花在了产能建设和研发上,只留下了5000万用来补充流动资金,即使是这5000万流动资金,也是产业特性所决定的。

银浆的主要原料是银粉,银是贵金属,原材料采购资金较大,而销售收款通常会给下游太阳能电池厂商信用账期,对于企业的现金流要求较高。因此,资金实力和资本筹措能力是进入本行业的一个重要障碍。留5000万在手里,可以有效地规避风险,属于“过河”的时候,修桥搭船性质的救急钱。

帝科的大开销,在于产能和研发。这是因为,银浆属于资金和技术密集型的产业,建造现代化的生产厂房和研发检测实验室,引进先进的研发生产设备、精密的检验测量仪器,这些花销对资金需求很大,而从研究开发、检测、客户认证到最终产品销售再到产品升级,也需要投入大量的资金和时间。

公司在高温银浆上的产业地位,从市场份额上可以看得一点端倪。但在这个份额背后,却不能说全无瑕疵。

从产业链的角度来观察,银浆处于细分赛道中游,上游是银粉,下游是电池厂商,夹在产业中间的细分制造商,常常有个尴尬的状态——既不掌握原材料,也不能直接面对终端。因此一旦上下游某一端日子难过,它就会受到影响。

破解这个尴尬状态的办法,是将供应商和客户分散。但帝科股份的年报显示,它的前五名供应商占比96.09%,其中第一名占据77.46%的高比例。在客户一段,它的前五名客户占比61.53%。这种超集中的供应商和客户状态,显然不太利于建立自己的产业话语权。

除此之外,行业竞争加剧的迹象,从毛利率的逐步下滑上得到了体现。

而经营活动现金流量净额常年为负,说明公司营收质量较低,商业模式占据较大资金。

常年较高的应收账款和票据,以及较低的应付账款和票据,也说明了公司在行业内,话语权偏弱的状态。

不过,这些事情,都和公司的业态有直接关系,和其他竞争者相比,属于“大哥二哥,相差不多”的状态。

这些现象说明,帝科虽然贵为龙头,但它的龙头地位,算不上固若金汤,在四强中,仅仅是领跑的状态,达不到真正的“一超多强”。

因此,我们可以想到,留给龙头来一次“龙翻身”的可能性,摆在了低温银浆这个方向上。

在银浆行业里,国产逆袭已经是过去式,但在低温银浆的世界里,这个时刻还没有到来。甚至对于国产光伏产业链而言,这也是国产化的最后一个环节。

低温银浆的产能不足,垄断性较强。本土企业面对的最大竞争对手,其实说起来也并非外人,在帝科股份的银粉供应商中,最大一家是日本的银粉厂商DOWA,它旗下有一家子公司京都ELEX,就是低温银浆超90%市场份额的占有者。

显然,对于帝科而言,这是一个有希望的进取方向。作为行业内的十年老兵,帝科自然也有意于这个领域。

在过去的两年里,帝科对于低温银浆的涉足,同样进入到了公斤级别的供样试产阶段。它的客户,是光伏行业内的著名企业通威股份。

从固定资产投入来看,高、低温银浆虽然在工艺上差别巨大,但设备的差异却相对较小。设备端主要包括:三辊机、搅拌机、印刷机等。在设备端差异不大的前提下,它的行业门槛将主要集中在技术积累、浆料配方和高端人才等无形资产上。

因此,敏感的读者也可以想到,这是一个典型的“先入咸阳为王上”的行业模型。率先进入赛道的玩家,可以获取超额收益,在技术的推进下可以充分利用现有客户资源优势,占领更多份额。而后入者如果没有能力在工艺、配方上实现代际性质的创新,便只能陷入内卷式竞争的局面。

那么,在这种情况下帝科是否有机会超越苏州固锝,把最大份额的先入者红利攥在手里呢?这需要从产业链条来想办法。

上游银粉在原材料成本中的占比超过 95%,其定价方式,主要是在伦敦银点价格折合为结算币种金额的基础上,再加收一定的加工费,因此采购价格受伦敦银价及汇率波动的影响。

目前国外生产正面银浆用银粉厂商主要包括日本 DOWA、美国 AMES 等;而随着技术的不断突破和正银市场的发展,银粉供应市场多元化加强,特别是在正面银浆国产化的背景下,银粉性能和产能规模持续发展的国内厂家等也在逐步发展,如苏州思美特的银粉质量,也在不断提升并实现量产。

因此,银浆赛道上的公司,在积极研发低温银浆的同时,完成对上游原材料的布局,将银粉业务纳入囊中,掌控原材料,成本下沉,锁定利润,才能扩大业内话语权,并以此形成一体化的优势。而我们之前看到的低温银浆龙头京都ELEX,其之于DOWA的关系,正是这种一体化优势的体现。

复盘光伏行业的产业路径与投资历史,可以发现,在这个变化剧烈的行业选择好的标的,其本质既是选择优秀公司,也是选择有希望的产业方向,更是选择在产业方向上的细致打法。

本文来自微信公众号:阿尔法工场研究院(ID:alpworks),作者:滕宇